Офис Московской биржи

Дивидендный фактор перестанет поддерживать рынок российских акций с июля, прогнозируют аналитики банка «Синара». Реинвестирование дивидендов в акции закончится в следующем месяце, а промежуточные выплаты не дадут большого притока средств на российский рынок до конца года, сообщили эксперты. Об этом говорится в стратегии банка (есть в распоряжении «РБК Инвестиций»).

В июле эмитенты выплатят ₽470 млрд дивидендов в дополнение к ₽2,4 трлн, направленным на дивиденды в первом полугодии 2023 года. Из этой суммы инвесторы, по расчетам и опросам, вложат в акции всего ₽30–40 млрд, то есть меньше среднедневного оборота биржи, подсчитали эксперты. «Поэтому в скором времени и до конца года дивиденды перестанут быть поддержкой для рынка, так как промежуточных к выплате в четвертом квартале в нашем базовом сценарии, не включающем дивиденды производителей стали и «Магнита», ожидается менее ₽300 млрд», — сообщили аналитики.

Распределение дивидендных выплат в 2022–2023 гг.

Рынок акций продемонстрировал потрясающую устойчивость к влиянию негативных факторов в первом полугодии: с начала года индекс Мосбиржи прибавил свыше 30% благодаря более слабому, чем ожидалось, курсу рубля, вложению дивидендов обратно в рынок и устранению навеса из расконвертированных из депозитарных расписок акций, отметили в банке.

По итогам торгов в среду, 28 июня, индекс Мосбиржи закрылся на уровне 2780,92 пункта. По мнению экспертов, потенциал роста биржевого индикатора еще не исчерпан — до конца 2023 года он составляет около 13%, до уровня 3150 пунктов.

«Синара» обновила список акций-фаворитов на российском фондовом рынке Мосбиржа , Банки и финансы , Акции

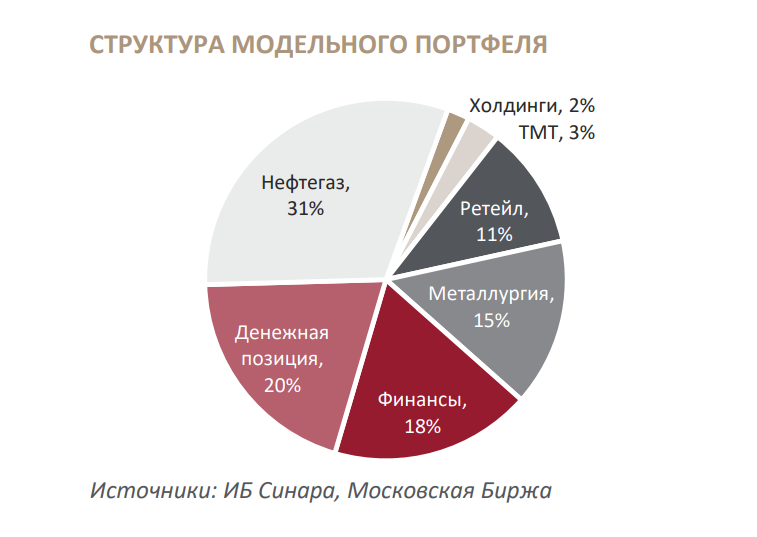

Сезон дивидендов подходит к концу, и на третий квартал рынку акций недостает катализаторов, притом что риски никуда не делись, предупредили эксперты. На этом фоне они сохранили осторожный подход, доведя до 20% долю денег в портфеле. Модельный инвестиционный портфель «Синары» с начала года прибавил в стоимости около 48%, на 14 п.п. опередив в росте индекс Мосбиржи. Несмотря на сдержанные по большей части оценки, расчетная доходность инвестированной части портфеля на горизонте до конца 2023 года достигает 31%, сообщили в банке.

Среди катализаторов роста рынка акций аналитики назвали возобновление публикации отчетности, подорожание сырья, переток денег с долгового и валютного рынков, прогресс в редомициляции, а также реинвестирование в акции дивидендов за 2022 год. Среди рисков — новые санкции, геополитические факторы, глобальная рецессия , а также навес акций, расконвертированных из депозитарных расписок.

Аналитики оптимизировали структуру модельного портфеля, учитывая изменения в оценках отдельных компаний и сохранив долю денежных средств в 20%. В частности, были исключены бумаги МТС, по которым после ралли понизили рейтинг до уровня «держать». На замену эксперты включили акции «Сургутнефтегаза», где сохраняется больший потенциал для роста. В банке также скорректировали веса фаворитов с учетом пересмотренной базы расчета индекса Мосбиржи.

Инвестиционный портфель «Синары»

Сейчас модельный портфель включает в себя бумаги 16 компаний с оптимальным, по мнению экспертов, соотношением риска и доходности. Рейтинги по всем акциям в портфеле — «покупать».

В модельный портфель «Синары» входят акции следующих компаний:

- ЛУКОЙЛ (вес в портфеле 16%, целевая цена ₽5740);

- Сбербанк (вес в портфеле 16%, целевая цена ₽300);

- «Роснефть» (вес в портфеле 5%, целевая цена ₽575);

- «Русал» (вес в портфеле 5%, целевая цена ₽61);

- «Магнит» (вес в портфеле 5%, целевая цена ₽6000);

- «Сургутнефтегаз» (вес в портфеле 4%, целевая цена ₽35);

- привилегированные акции «Сургутнефтегаза» (вес в портфеле 3%, целевая цена ₽42);

- «Яндекс» (вес в портфеле 3%, целевая цена ₽3800);

- НЛМК (вес в портфеле 3%, целевая цена ₽225);

- Polymetal (вес в портфеле 3%, целевая цена ₽780);

- TCS Group (вес в портфеле 3%, целевая цена ₽4000);

- X5 Group (вес в портфеле 3%, целевая цена ₽2500);

- «Транснефть», привилегированные акции (вес в портфеле 3%, целевая цена ₽170 тыс.);

- «Северсталь» (вес в портфеле 2%, целевая цена ₽1430);

- МосБиржа (вес в портфеле 2%, целевая цена ₽150);

- АФК «Система» (вес в портфеле 2%, целевая цена ₽21);

- «Распадская» (вес в портфеле 2%, целевая цена ₽495).