Пассивный доход — это цель многих инвесторов. И в этом смысле облигации кажутся самым очевидным решением. Особенно если речь идет о бессрочных бондах, которые еще и предлагают повышенную доходность. На самом деле вечные облигации не такие уж вечные и не такие уж безопасные. В обзоре «РБК Инвестиций» собрали все, что следует о них знать перед покупкой.

Что такое бессрочные облигации

Бессрочные облигации («вечные» бонды, «перпы», perp от англ. perpetual bond) — это облигации, по которым не предусмотрено погашение. При выпуске фиксируется размер купона, который эмитент будет платить неограниченное время.

Зачастую, такие бонды все-таки не вечные. В условиях обычно прописывается право эмитента на принудительный выкуп бумаг по номиналу, например, через 10 лет (колл-опцион). Также в условиях эмиссии прописан механизм перерасчета, если эмитент не выкупит бумаги — как правило, он выгоден для инвесторов. То есть, сроки колл-опционов и определяют реальный срок, на который эмитент планирует занять средства.

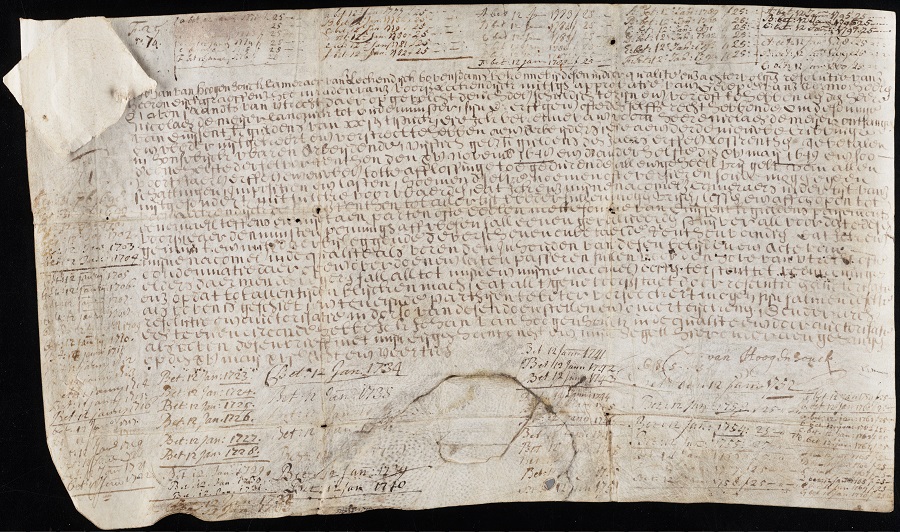

Один из самых первых вечных бондов в 1593 году выпустило голландское управление водного хозяйства — Hoogheemraadschap Lekdijk Bovendams. Средства ей были нужны для ремонта и обновления инфраструктуры. В первой половине XVII века она выпустила облигации на сумму 300 тыс. гульденов. Купоны по семи выпускам выплачиваются до сих пор.

В России дебютантом стал ВТБ — в 2012 году он первым в стране выпустил бессрочные облигации, и он же является лидером по количеству выпусков и совокупному объему размещения.

Рукописная вечная облигация на пергаменте, выданная голландским управлением водного хозяйства, ответственным за содержание местных дамб, Hoogheemraadschap Lekdijk Bovendams в 1648 году.

Как купить бессрочные облигации

Бессрочные облигации обойдутся дорого. Порой даже очень. Номинал одной бумаги может доходить до ₽10 млн. Более того, многие бонды могут купить только квалифицированные инвесторы. А для покупки некоторых облигаций и этого статуса мало — требуется статус юрлица-квалинвестора. Правда, некоторые бумаги (например, Совкомбанк-1В02, Россельхозбанк-09Т1, Газпром Капитал-БЗО26-1-Е) доступны и для неквалифицированных инвесторов. Их номинал значительно ниже ₽10 млн (1000 евро, долларов или рублей). Однако, перед покупкой таких «длинных» бумаг стоит серьезно подумать.

Брокер ВТБ начал давать плечо под залог замещающих облигаций ВТБ , Инвестиции , Маржа , Облигации

Риски для инвесторов

Рисков у этого инструмента — достаточно. Особенно в нынешней конъюнктуре рынка.

Заемщики второй очереди. «Вечные бонды» — это «младший», субординированный долг. В случае ликвидации или банкротства компании держатели бессрочных облигаций получают средства позже владельцев старшего долга.

Потеря инвестиций и дохода. Эмитент может отказаться погашать тело или сократить номинал. Также эмитент в одностороннем порядке может перестать выплачивать купонный доход, а обратный возврат к начислению купонных процентов остается на усмотрении эмитента.