В финансах под пассивным доходом понимают регулярные поступления денежных средств от инвестиций, не требующих от инвестора контроля или активной корректировки своих активов.

Традиционно к финансовым инструментам, которые приносят пассивный доход, относят:

- банковский вклад;

- дивидендные акции;

- облигации с купонным доходом;

- паевые фонды с выплатой дохода;

- недвижимость, сдаваемая в аренду.

В идеале эти инструменты должны работать по принципу «вложил, забыл, получаешь доход», однако многие пассивные инвестиции все же требуют определенной степени активного управления или внимания. Например, инвестиционную недвижимость необходимо поддерживать в рабочем состоянии, а проблемы с арендаторами нужно решать. Пассивное инвестирование в дивидендные акции или облигации также требует некоторого внимания — в условиях закрытой отчетности и трансформации экономики трудно спрогнозировать, как различные компании будут принимать решения о выплатах дивидендов и выполнять обязательства по обслуживанию долгов. Соответственно, инвестору необходимо проводить ребалансировку портфеля согласно своим целям и стратегии.

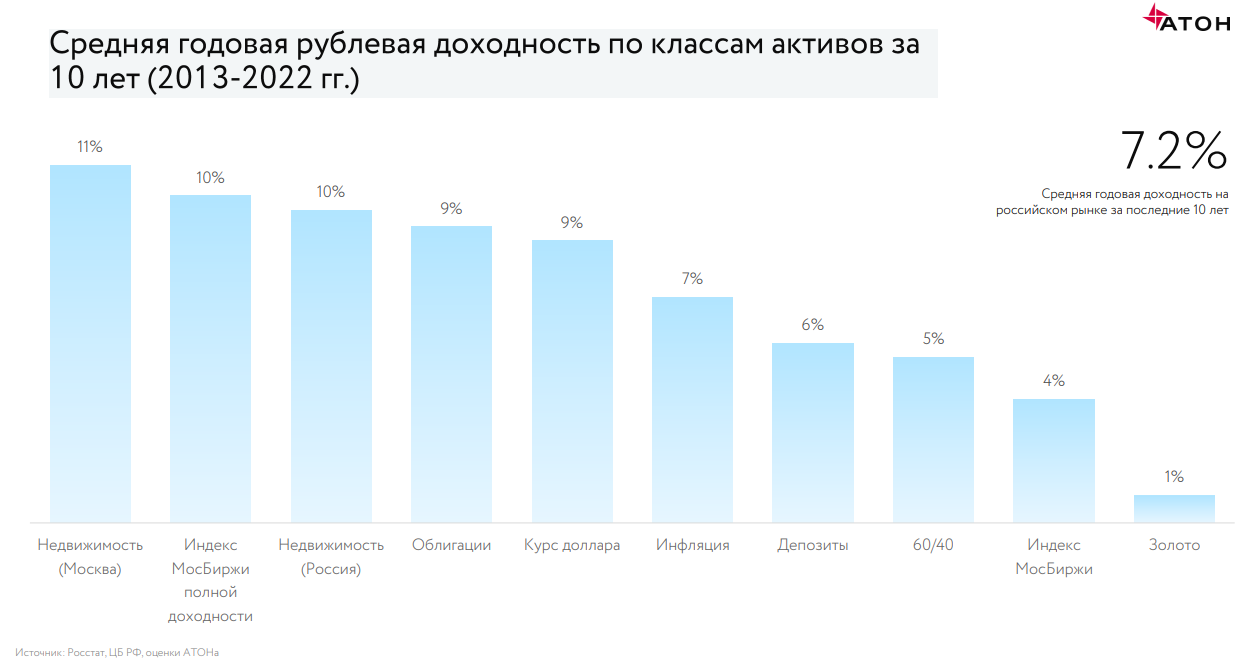

Максимальную среднюю годовую рублевую доходность за последние 10 лет продемонстрировала московская недвижимость (11%), индекс Мосбиржи полной доходности (10%) и российская недвижимость (10%), подсчитали аналитики «Атона». Облигации за тот же период давали инвесторам доход в размере 9% в год, а банковские депозиты — 6%.

Средняя годовая рублевая доходность по классам активов в 2013-2022 годах

На горизонте 20 лет — топ-3 классов активов по доходности тот же, но с большей доходностью: московская недвижимость (13,9%), индекс Мосбиржи полной доходности (13,8%), российская недвижимость (11,6%). Облигации за период с 2003 года по 2022 год ежегодно приносили 10%, а вклады — 7,4%.

Средняя годовая рублевая доходность по классам активов в 2003-2022 годах

Насколько пассивные варианты доступны и оправданы в текущей ситуации для российского инвестора и сколько на них можно заработать, подсчитали «РБК Инвестиции» с экспертами, используя актуальные цифры.

Недвижимость

Инвестиции в недвижимость — один из самых консервативных способов заработать на длинном горизонте. Важные аспекты, которые должен учесть инвестор, выбирая для себя этот способ пассивного дохода:

- долгосрочность;

- крупные первоначальные вложения или покупка инвестиционной недвижимости за счет ипотечного кредита, погашение которого будет снижать доходность;

- локация, сегмент;

- расходы на оснащение, ремонт;

- услуги риелторов и/или управляющего;

- налоги;

- коммунальные платежи.

Средняя доходность от сдачи жилья в аренду в российских городах составляет для однокомнатных квартир в новостройках 4,6%, а для двухкомнатных — 4,3%, согласно данным портала «Мир квартир» на март 2023 года. Портал сравнил цены и ставки аренды на недвижимость в 70 крупных российских городах. Расчет доходности производился по формуле: ожидаемый годовой доход от аренды делится на стоимость квартир. Дополнительные траты собственников и периоды простоя квартир не учитывались.

В России средняя стоимость однокомнатной квартиры в новых домах составляет ₽4,57 млн, арендная ставка — ₽17,58 тыс./мес. Двухкомнатные квартиры в среднем продаются за ₽6,5 млн, арендная ставка — ₽23,05 тыс./мес., согласно расчетам аналитиков портала «Мир квартир».

В последние семь лет рост цен на квартиры на первичном рынке составил 122,5%, или 17,5% в год в среднем, согласно данным СберИндекса. На вторичном рынке за аналогичный период цены выросли на 68,5%, то есть они дорожали средним темпом на 9,8% в год.

Если средняя годовая динамика роста цен на недвижимость и средняя доходность от сдачи ее в аренду сохранится и в будущие периоды, то совокупная доходность жилья составит примерно 14,1-14,4% годовых. Из этой доходности вычитаем среднюю инфляцию, которая составила в 2016-2022 годах 5,8% в год, и расходы (ремонт, налоги, коммунальные платежи) в размере 1-3% в год. Реальная доходность инвестиций в жилье составит 5,3-7,6% в год, если экстраполировать ретроспективные данные на будущие периоды.

Квартира в ипотеку как объект инвестиций: расчеты, доходность и нюансы Недвижимость , Инвестиции , Ипотека , Доходность

Акции

На больших временных отрезках (больше года) основные компании рынка акций платят дивиденды более или менее исправно, рассказал эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов. По его подсчетам, на западных площадках компании выплачивают дивиденды более стабильно и регулярно, со ставкой доходности порядка 1–2% годовых в долларах, на российском рынке выплаты менее стабильны и менее предсказуемы, но в среднем, даже с учетом отмен и сокращений, все равно на приличном уровне — более 8% годовых в рублях.

«Для российского рынка есть две стратегии: покупать акции, которые могут платить дивиденды выше среднего, например, наблюдая за прибылью, и просто топовые фишки, которые исторически платят стабильнее, чем все остальные, даже если меньше в номинале», — отметил Емельянов. Расчеты показывают, что вторая, пассивная тактика себя вполне оправдывает: из года в год платят одни и те же компании. Это около двух десятков основных игроков и еще пара десятков поменьше.

Дивидендный доход считается как полученный дивиденд, деленный на цену акций, по которой ее купил инвестор. Поскольку все покупают по разным ценам, и они обычно растут со временем, то средние 6–8% годовых мало о чем скажут.

«Например, ЛУКОЙЛ в среднем за последние годы платит 6,5%. Только его цена 10 лет назад была в 2,5 раза ниже. Поэтому те, кто покупали его акции давно, получают на вложенную сумму почти 15% годовых. Пассивный портфель потому и пассивный, что он учитывает именно долгую дистанцию, не пытаясь ловить фаворитов», — пояснил Емельянов.

Стабильность выплат сложно учесть по каждой акции. Но есть статистика, показывающая, что полная отмена случается в среднем в 5% случаев — компании пропускают один год, и часто одновременно. Чаще всего, в 20% случаев, они просто сокращают размер дивиденда. «В сумме около 75% выплат условно гарантированы, то есть можно рассчитывать, что компании придерживаются дивидендной политики, и 25% нарушают дивполитику. Поэтому за много лет инвестирования усредненная дивидендная доходность на рынке составляет не 8% годовых, а около 6%, так как 2% выпадают в периоды кризисов», — привел расчеты эксперт «БКС Мир инвестиций».

В «ВТБ Мои Инвестиции» назвали лучшие дивидендные акции на ближайший год ВТБ , Дивиденды , Акции , Прогнозы , Стратегия

Банковский вклад

Банковский депозит или сберегательный отличается от иных инструментов пассивного дохода наличием страховки. В случае отзыва лицензии вкладчикам вернут до ₽1,4 млн (с учетом начисленных процентов по вкладам). В ряде случаев разрешено выплачивать до ₽10 млн. Минус — невысокая доходность в сравнении с инвестициями в фондовый рынок и недвижимость при сопоставимых первоначальных вложениях.

Средняя ставка 59 крупнейших банков по вкладам сроком на один год на сумму от ₽100 тыс. на 14 апреля составляет 6,93% годовых, согласно индексу FRG100.

Несмотря на неизменность ключевой ставки с сентября на уровне 7,5%, максимальная ставка по вкладам в крупнейших банках, достигнув 8,19% годовых во второй декаде декабря, падает: с начала 2023 года она снизилась с 8,13% до 7,68% на первую декаду апреля. На уровне 7,68% максимальная ставка держится уже четыре декады подряд.

При подсчете реальной доходности сберегательного счета из нее вычитают инфляционную составляющую. В 2023 году Банк России ожидает снижение темпов инфляции до 5–7% и ее возвращение к таргету 4% в 2024 и 2025 годах. Соответственно, если прогноз сбудется, то средняя инфляции в следующие три года будет составлять 5% в год.